概要

本レポートは、DeFi(分散型金融)の中核であるDEX(分散型取引所)で、手数料収入を得るための「流動性提供(LP)」について網羅的に解説するものです。

AMMの基本公式x*y=kを元にした収益発生の仕組みから、LP最大の課題である「インパーマネントロス」というリスクまで、豊富な図解を用いて分かりやすく説明します。

さらに、Uniswap V3の「集中流動性」による高効率戦略、Curveでの低リスク安定運用、Balancerの柔軟なポートフォリオ型運用など、戦略別に最適なおすすめプラットフォームとプールを具体的に紹介。DeFiで資産運用を始めるための実践的な知識と具体的なアクションプランを提供します。

-

-

DeFi学習20ステップ目次

DeFi(分散型金融)の基本から応用までを20ステップで完全解説!ウォレット作成、DEXでの取引、レンディング、イールドファーミング、リスク管理まで、初心者でも着実に知識を習得し、未来の金融テクノロジーを実践的に学べるロードマップです。

続きを見る

目次

はじめに

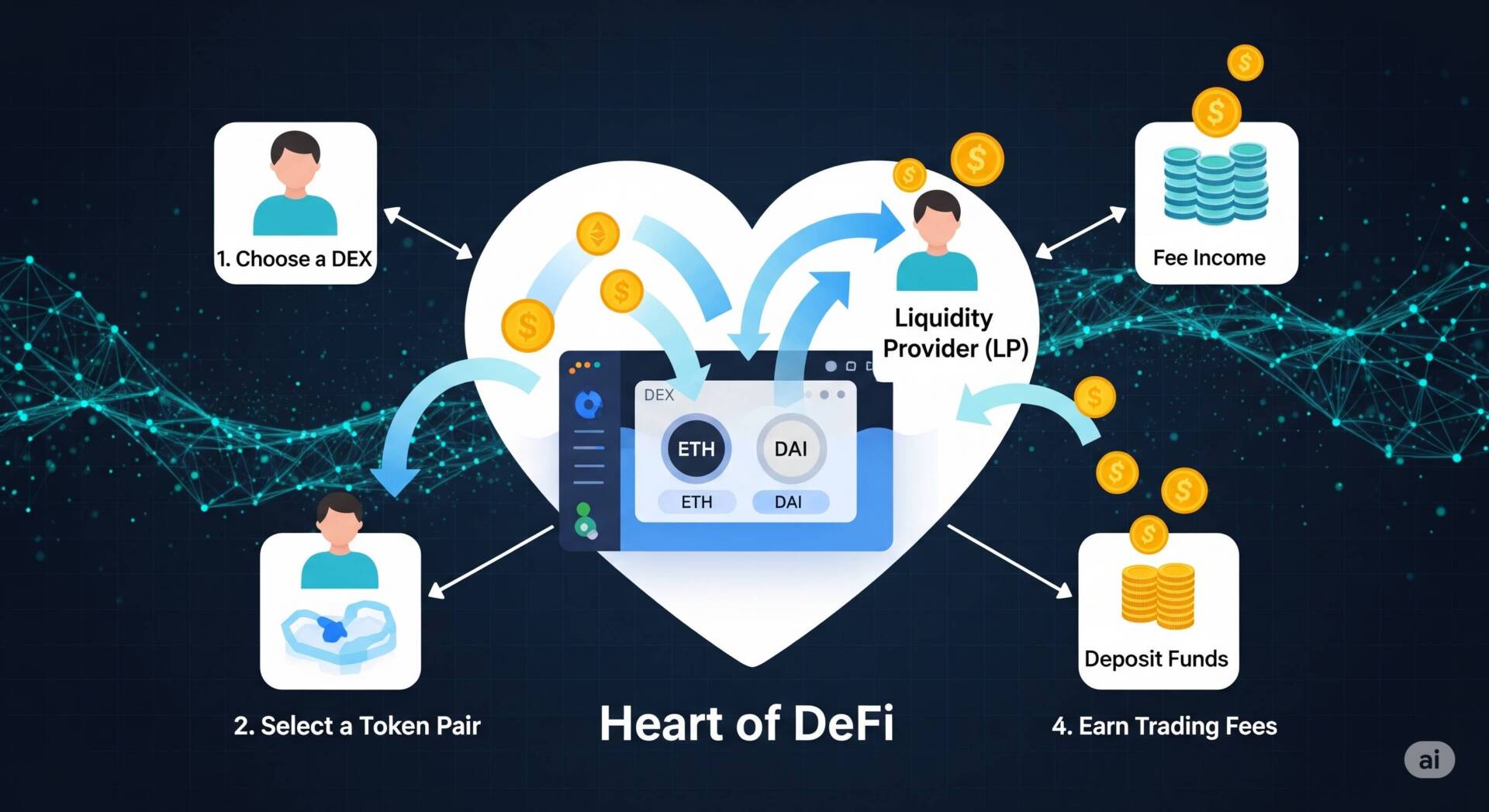

DeFi(分散型金融)の世界へようこそ!これまでのステップで、あなたはこの革新的な金融エコシステムの基礎を学んできました。今回は、その中でも特に重要で、かつ収益機会の大きい「流動性提供(Liquidity Providing, LP)」について、深く掘り下げていきます。

DEX(分散型取引所)がなぜ機能するのか、その心臓部とも言えるメカニズムを理解し、あなた自身がその心臓の一部となって手数料収入という名の脈動(報酬)を得る方法を、具体的な商品紹介と合わせて徹底解説します。この記事を読み終える頃には、あなたは流動性提供のプロフェッショナルへの第一歩を踏み出していることでしょう。

なぜDEXに「流動性」が必要なのか?- すべてはここから始まる

まず、基本に立ち返りましょう。株式市場のような伝統的な取引所(CEX - 中央集権型取引所)では、「板取引」が主流です。これは「売りたい人」と「買いたい人」の注文を取引所が仲介し、価格が一致した時に取引が成立する方式です。

しかし、DEXは特定の管理者が存在しない、スマートコントラクトによって自律的に動くプラットフォームです。そのため、CEXのような板取引をそのままブロックチェーン上で実現するのは、処理速度やコストの面で非効率でした。

そこで登場したのが、AMM(Automated Market Maker - 自動マーケットメーカー)という画期的な仕組みです。

AMMでは、「売りたい人」と「買いたい人」を直接マッチングさせる代わりに、「流動性プール」と呼ばれるトークンの大きなかたまりを介して取引を行います。ユーザーは、このプールに対してトークンを交換(スワップ)するのです。

この「流動性プール」が存在することで、いつでも好きな時に、誰かが売り注文を出すのを待つことなく、スムーズな取引が可能になります。この「取引のしやすさ」こそが「流動性」であり、DEXが機能するための生命線、まさに心臓部なのです。

そして、その心臓を動かす血液、つまり流動性プールにトークンを預け入れ、DEXの円滑な運営に貢献する人々のことを「流動性提供者(Liquidity Provider, LP)」と呼びます。

graph TD

subgraph "DEXの取引プロセス"

A[ユーザーA<br>ETHをUSDCに交換したい] -->|1 . スワップ要求| B{DEX (AMM)};

B -->|2 . 流動性プールを利用| C["流動性プール<br>(ETH & USDC)"];

C -->|3 . ETHを受け取り<br>USDCを支払う| B;

B -->|4 . USDCを送金| A;

B -->|5 . 取引手数料が発生| D["手数料収入"];

D -->|6 . LPに分配| E[流動性提供者 (LP)];

end流動性提供の仕組み:あなたのお金が働くということ

では、具体的にどうやって流動性提供者(LP)は収入を得るのでしょうか?その魔法の杖が、前述のAMMと、それを支える数式です。

AMMの核心:x * y = k という魔法の公式

多くのAMM、特にUniswap V2で採用された最も基本的なモデルは、以下のシンプルな数式に基づいています。

x⋅y=k

x: プール内のトークンAの量y: プール内のトークンBの量k: 定数(不変量)

この数式は、「プール内の2つのトークンの量の積は、取引後も常に一定に保たれる」というルールを定めています。kの値は、流動性の総量が変わらない限り変化しません。

例えば、ETH/USDCプールに10 ETHと40,000 USDCが入っているとします。

x(ETH) = 10y(USDC) = 40,000k= 10 * 40,000 = 400,000

この時のETHの価格は、y / x = 40,000 / 10 = 4,000 USDC となります。

ここにトレーダーが来て、1 ETHをUSDCに交換したいとします。DEXはプールから1 ETHを受け取り、トレーダーにUSDCを渡します。この時、x * y = k のルールを維持するために、USDCがどれだけ減るかを計算します。

- 取引前:

x = 10 ETH,y = 40,000 USDC,k = 400,000 - トレーダーが1 ETHをプールに追加 → プール内のETHは

10 + 1 = 11 ETHになります。 - 新しい

xは11です。kを一定に保つため、新しいyを計算します。11 * y' = 400,000y' = 400,000 / 11 ≈ 36,363.64 USDC - トレーダーに支払われるUSDCの量は、元のUSDC量との差額です。

40,000 - 36,363.64 = 3,636.36 USDC

この取引により、トレーダーは1 ETHと引き換えに約3,636.36 USDCを得ました。そして、プール内の資産は 11 ETH と 36,363.64 USDC になりました。

graph LR

subgraph "AMM (x * y = k) の仕組み"

direction LR

A["<b><u>初期状態</u></b><br><b>ETH:</b> 10<br><b>USDC:</b> 40,000<br><b>k:</b> 400,000<br><b>価格:</b> 4,000 USDC/ETH"]

B["<b><u>取引後</u></b><br><b>ETH:</b> 11<br><b>USDC:</b> 36,363.64<br><b>k:</b> 400,000<br><b>価格:</b> 3,305 USDC/ETH"]

C[ユーザー<br>1 ETHを売却]

C -- "1 ETH 投入" --> A -- "x*y=kの法則で<br>USDCを計算し払い出し" --> B;

end手数料収入:LPへの報酬

上記の取引で、トレーダーは取引手数料を支払います。例えば、Uniswap V2の手数料は0.3%です。この手数料は、取引に使われたプールの流動性提供者全員に、貢献度(プール全体の流動性に対する自分の提供割合)に応じて分配されます。

上記の例で、もしあなたがこのプールの流動性の10%を提供していたとしたら、発生した取引手数料の10%があなたのものになります。取引が活発なプールであればあるほど、この手数料収入は積み重なっていき、これがLPの主な収益源となるのです。まさに、あなたのお金が、あなたのために24時間365日働き続けるシステムと言えるでしょう。

LPトークン:流動性提供の証明書

あなたがDEXに流動性(例えばETHとUSDCのペア)を提供すると、その見返りとして「LPトークン」を受け取ります。これは、あなたが「そのプールの何%のシェアを持っているか」を証明する預かり証のようなものです。

手数料収入は、このLPトークンに自動的に蓄積されていきます。そして、流動性提供をやめて資金を引き出したい時は、このLPトークンをDEXに返すことで、提供した2種類のトークン(手数料で増えた分を含む)をいつでも引き出すことができます。

光あるところには影も:流動性提供の三大リスク

不労所得、手数料収入…と聞くと夢のような話ですが、DeFiの世界に「ノーリスク・ハイリターン」は存在しません。流動性提供には、理解しておくべき重要なリスクが3つあります。

インパーマネントロス(Impermanent Loss / 変動損失)

これはLPにとって最も重要で、最も理解が難しいリスクです。

インパーマネントロスとは、流動性プールに資産を預けた場合と、単純にウォレットで保有し続けた(HODL)場合とを比較した時に生じる機会損失のことです。

AMMの x * y = k の仕組み上、プール内の2つのトークンの価格比が、あなたが預け入れた時から変動すると、自動的に価格が上がったトークンを売り、価格が下がったトークンを買うというリバランスが行われます。

その結果、引き出す際には、預け入れた時よりも「価値が上がったトークンの量」が減り、「価値が下がったトークンの量」が増えています。この資産構成の変化により、単純にHODLしていた場合よりも資産価値が目減りしてしまう現象、それがインパーマネントロスです。

具体例で見てみましょう:

- 預入時:

- ETH価格 = 4,000 USDC

- あなたは1 ETHと4,000 USDCをプールに提供。

- あなたの提供資産価値 = $4,000 (ETH) + $4,000 (USDC) = $8,000

- 価格変動後:

- ETH価格が25%上昇し、5,000 USDCになったとします。

- プールはリバランスされ、あなたのシェアを引き出すと、約 0.894 ETH と 4,472 USDC になっています。

- 引き出し時の資産価値 = (0.894 ETH * $5,000) + $4,472 = $4,470 + $4,472 = $8,942

- 手数料収入がなければ、これがあなたの資産価値です。

- もしHODLしていたら?

- 1 ETHと4,000 USDCをそのまま持っていた場合。

- 資産価値 = (1 ETH * $5,000) + $4,000 = $9,000

この差額、$9,000 - $8,942 = $58 がインパーマネントロスです。

graph TD

subgraph "インパーマネントロスの発生"

A["<b>預入時 (ETH = $4,000)</b><br>1 ETH + 4,000 USDC<br>合計価値: $8,000"] --> B{価格変動<br>ETH = $5,000};

B --> C["<b>LPの場合 (引き出し時)</b><br>0.894 ETH + 4,472 USDC<br>合計価値: $8,942"];

B --> D["<b>HODLの場合</b><br>1 ETH + 4,000 USDC<br>合計価値: $9,000"];

E((<b>差額: $58<br>これがインパーマネントロス</b>))

C --> E;

D --> E;

end

重要なポイント:

- Impermanent(非永続的)と呼ばれるのは、トークンの価格が預け入れた時の比率に戻れば、この損失は理論上ゼロになるからです。しかし、価格が戻らなければ損失は確定(Permanent)します。

- 価格変動が大きいほど、インパーマネントロスは大きくなります。

- この損失を上回る手数料収入を得ることが、LPで利益を出すための鍵となります。

スマートコントラクトリスク

DEXはスマートコントラクトによって動いています。このプログラムにバグや脆弱性があった場合、ハッカーに攻撃され、プール内の資金がすべて盗まれてしまう可能性があります。歴史の浅い、監査を受けていないDEXは特に注意が必要です。

価格変動リスク

これはDeFiに限らず、暗号資産投資全般のリスクです。あなたが流動性を提供しているトークン(例: ETHやUSDC)自体の価値が暴落すれば、当然あなたの資産価値も減少します。たとえ手数料収入があったとしても、元本の価値下落がそれを上回る可能性があります。

【2025年版】プロが選ぶ!おすすめ流動性プール4選

リスクを理解した上で、いよいよ実践です。ここでは、特徴の異なる4つの主要なDEXと、それぞれのおすすめ流動性プールを紹介します。あなたのリスク許容度や戦略に合わせて選びましょう。

🥇 王者の風格:Uniswap (V3) - 資本効率の革命児

もはや説明不要のDEXの王様。特にUniswap V3は「集中流動性(Concentrated Liquidity)」という画期的な仕組みを導入し、LPの世界を一変させました。

- 特徴:集中流動性

- 従来のAMM(V2)では、流動性は0から無限大までの全価格帯に均等に提供されていました。しかし、例えばステーブルコイン同士のペア(USDC/USDT)なら、価格はほぼ$1.00近辺でしか動きません。それ以外の価格帯に提供された流動性は全く使われず、無駄になっていました。

- V3では、LPが流動性を提供する価格範囲を自分で指定できます。例えば、ETH/USDCペアで「ETHの価格が3,800から4,200の間でのみ私の資金を使ってください」と設定できます。

- これにより、自分の資金が実際に取引される価格帯に集中投下されるため、非常に高い資本効率で手数料を稼ぐことができます。同じ資金でも、V2に比べて何倍、何十倍もの手数料を得られる可能性があります。

- メリット: 圧倒的な資本効率。手数料収入を最大化できる。

- デメリット: 価格が指定したレンジを外れると、手数料収入はゼロになります。また、レンジを外れた時点で、あなたの資産は100%価格の安い方のトークンに交換されてしまいます(実質的な損切り)。そのため、積極的な管理(リバランス)が必要です。

- おすすめプール:

- ETH/USDC、WBTC/ETH: DeFiの基軸通貨ペア。取引量が非常に多く、手数料収入を安定して狙えます。ただし、価格変動も大きいため、レンジ設定が重要になります。

- USDC/USDT: ステーブルコイン同士のペア。価格変動が極めて小さいため、インパーマネントロスのリスクを最小限に抑えられます。狭いレンジ(例: $0.999 - $1.001)に流動性を集中させることで、低いリスクで着実に手数料を稼ぐ戦略が有効です。

graph TD

subgraph "Uniswap V3 集中流動性"

A["従来のAMM (V2)<br>流動性が全価格帯に分散"] -- "資本効率が低い" --> B((無駄な流動性));

C["<b>集中流動性 (V3)</b><br>特定の価格レンジに流動性を集中"] -- "<b>資本効率が劇的に向上</b>" --> D((効率的な手数料獲得));

E[価格レンジ<br>$3800 - $4200];

C -- "指定" --> E;

end🥈 安定志向の砦:Curve Finance - ステーブルコインの覇者

Curveは、ステーブルコイン同士の交換に特化したDEXです。そのアルゴリズムは、価格がほとんど変動しない資産同士を、極めて低いスリッページ(価格のズレ)で交換できるように最適化されています。

- 特徴:低スリッページ & 低インパーマネントロス

- ステーブルコインや、ETHとstETH(Lido Staked ETH)のような価格が連動する(ペグされた)資産の交換に強みを持ちます。

- これらのペアに流動性を提供することで、インパーマネントロスのリスクを限りなくゼロに近づけることができます。これは、LPにとって非常に大きな魅力です。

- メリット: とにかくリスクが低い。銀行預金のような感覚で、安定した利回りを追求できます。

- デメリット: 手数料収入(APY)は、Uniswap V3のようなハイリスク・ハイリターンなプールに比べると見劣りすることが多いです。

- おすすめプール:

- 3pool (DAI/USDC/USDT): Curveの代名詞とも言える、最も有名で流動性の高いプール。3つの主要なステーブルコインで構成されており、抜群の安定感を誇ります。DeFi初心者が最初にLPを試す場として最適です。

- steth (ETH/stETH): ETHとそのリキッドステーキングトークンであるstETHのペア。ETHの価格上昇の恩恵を受けつつ、ステーキング報酬とLP手数料の両方を狙える可能性があります。

🥉 BSCの巨人:PancakeSwap - 低コストで手軽に挑戦

PancakeSwapは、BNB Smart Chain(BSC)上で最大のDEXです。イーサリアムに比べてガス代(取引手数料)が圧倒的に安いため、少額からでも気軽にDeFiを試したいユーザーに絶大な人気を誇ります。

- 特徴:低ガス代と豊富な選択肢

- Uniswap V3と同様の「集中流動性」モデルを導入しており、資本効率の高いLPが可能です。

- BNBチェーン上の様々なプロジェクトトークンのプールが数多く存在し、いわゆる「草コイン」のLPでハイリターンを狙うこともできます(もちろんリスクは非常に高いです)。

- メリット: ガス代が安いため、ポジションの調整や利益確定を頻繁に行いやすい。初心者でも参入しやすい。

- デメリット: BNBチェーン上のプロジェクトは玉石混交であり、信頼性の低いトークンペアも多いため、自身でのリサーチが不可欠です。

- おすすめプール:

- CAKE/BNB: PancakeSwapのガバナンストークンであるCAKEと、BNBのペア。プラットフォームの根幹をなすプールであり、取引量も安定しています。

- USDT/BUSD: BNBチェーン上の主要なステーブルコインペア。イーサリアム上のステーブルコインペアと同様に、低リスク運用の選択肢となります。

🎖️ 柔軟性の探求者:Balancer - ポートフォリオ型LPの先駆者

Balancerは、従来の「50:50」のペアに縛られない、非常に柔軟な流動性プールを作成できるDEXです。

- 特徴:プログラマブルな流動性

- 最大8種類のトークンを、異なる比率で一つのプールにまとめることができます。例えば、「40% WETH, 40% WBTC, 20% USDC」のような、自分だけのインデックスファンドのようなプールを組成できます。

- これにより、LP自体をポートフォリオ戦略の一環として活用できます。価格変動による自動リバランス機能は、一種のパッシブなポートフォリオ管理ツールとしても機能します。

- メリット: ポートフォリオの多様化。インパーマネントロスの影響を複数の資産に分散させることができる。

- デメリット: プールの構造が複雑になるため、リターンやリスクの分析が難しくなる場合があります。

- おすすめプール:

- Boosted Pools: Balancerの独自機能。プール内の使われていない資産を、Aaveなどのレンディングプロトコルに貸し出すことで、LP手数料に加えて追加の貸付金利も得ることができます。資産効率を極限まで高めたプールです。

- wETH/wBTC/USDC (例: 40/40/20): 暗号資産の主要銘柄とステーブルコインを組み合わせた、バランスの取れたポートフォリオ型プール。市場全体が上昇すれば恩恵を受けつつ、ステーブルコインが下落リスクを緩和します。

flowchart LR

subgraph "Balancer: ポートフォリオ型プール"

A{流動性プール}

A -- "40%" --> B(WETH)

A -- "40%" --> C(WBTC)

A -- "20%" --> D(USDC)

end

さあ、始めよう!流動性提供・5つのステップ

理論と商品は揃いました。あとは行動あるのみです。ここでは、一般的なDEXで流動性を提供する手順を5つのステップで解説します。

- ウォレットの準備:

- MetaMaskなどのWeb3ウォレットが必要です。まだ持っていない場合は、安全な公式サイトからインストールし、シードフレーズを厳重に保管してください。

- DEXへの接続とプールの選択:

- UniswapやPancakeSwapなどの公式サイトにアクセスし、ウォレットを接続します。

- 「プール」や「流動性」といったメニューから、提供したいペアを探します。APY(年換算利回り)、TVL(預かり資産総額)、Volume(取引量)などを参考に、魅力的なプールを選びましょう。

- 2種類のトークンの準備:

- 流動性を提供するには、選んだペアの2種類のトークンがウォレットに必要です。50:50の比率のプールの場合は、同価値の量を準備します(例: 1,000分のETHと1,000分のUSDC)。

- 片方のトークンしか持っていない場合は、DEXのスワップ機能を使って半分をもう片方のトークンに交換しましょう。

- 流動性の提供(トランザクションの承認):

- 提供したいトークンの数量を入力します。

- DEXがあなたのウォレット内のトークンにアクセスすることを許可するための「Approve(承認)」トランザクションをまず実行します。(初回のみ)

- 次に、実際に流動性を提供する「Supply」や「Add Liquidity」のトランザクションを実行します。ガス代を確認し、問題なければ承認します。

- LPトークンの確認:

- トランザクションが成功すると、あなたのウォレットにLPトークンが送られてきます。これであなたは晴れて流動性提供者です!

- ダッシュボードなどで、自分のポジションの現在の価値や、蓄積された手数料収入を確認できます。

さらなる高みへ:高度な戦略と未来

流動性提供は、それ自体が収益戦略ですが、他のDeFiプロトコルと組み合わせることで、その可能性はさらに広がります。

- イールドファーミング: 受け取ったLPトークンを、さらに別のプロトコルに預け入れる(ステーキングする)ことで、追加の報酬(ガバナンストークンなど)を得る手法です。LP手数料と合わせて「利回りを耕す(Farm)」ことから、イールドファーミングと呼ばれます。これにより、利回りを二重、三重に得ることが可能になります。

- 流動性管理ツール: Uniswap V3のレンジ管理などを自動化してくれるYearn FinanceやArrakis Financeのようなツールも登場しています。これらを利用することで、手間をかけずに最適なリターンを追求することも可能です。

- 未来のLP: Uniswap V4の構想など、DEXは今も進化を続けています。将来的には、よりカスタマイズ性が高く、ガス効率も良いLPの形が登場することでしょう。この分野を学び続けることは、常にDeFiの最前線に立ち続けることと同義です。

まとめ:あなたはもう、DeFi経済圏の参加者だ

流動性提供は、単なる投資手法ではありません。それは、分散型金融という新しい経済システムの根幹を、自らの資産で支えるという行為です。銀行にお金を預けてわずかな利息を得るのとは異なり、あなたはDEXという金融機関の「株主」のような存在となり、その活動から直接的なリターンを得るのです。

もちろん、そこにはインパーマネントロスという特有のリスクが存在します。しかし、そのメカニズムを正しく理解し、自分のリスク許容度に合ったプラットフォームとプールを賢く選択することで、そのリスクを管理し、手数料収入という大きな果実を手にすることができます。

ステーブルコインペアでの低リスク運用から始めるもよし。集中流動性でアクティブにハイリターンを狙うもよし。ポートフォリオ型プールで分散投資を試みるもよし。選択肢は無限に広がっています。

このSTEP 11を終えたあなたは、もはやDeFiの単なる利用者ではありません。DEXの心臓部に血液を送り込む、エコシステムの重要な貢献者であり、参加者です。さあ、ウォレットを接続し、新たな金融のフロンティアへ、その一歩を踏み出しましょう!🚀

-

-

DeFi学習20ステップ目次

DeFi(分散型金融)の基本から応用までを20ステップで完全解説!ウォレット作成、DEXでの取引、レンディング、イールドファーミング、リスク管理まで、初心者でも着実に知識を習得し、未来の金融テクノロジーを実践的に学べるロードマップです。

続きを見る