概要

仮想通貨を貸し出して高い金利収入を目指す「DeFiレンディング」の完全ガイドです。なぜ高い利回りが可能なのか、その仕組みとリスクを解説。次に、仮想通貨の準備からウォレット作成、実際の貸し出しまでを5つのステップで丁寧に説明します。

さらに、信頼性の高い「Aave」やシンプルな「Compound」など、2025年最新のおすすめプラットフォーム4選を比較。応用戦略や税金の注意点も網羅し、初心者でも安心して資産運用を始められます。

-

-

DeFi学習20ステップ目次

DeFi(分散型金融)の基本から応用までを20ステップで完全解説!ウォレット作成、DEXでの取引、レンディング、イールドファーミング、リスク管理まで、初心者でも着実に知識を習得し、未来の金融テクノロジーを実践的に学べるロードマップです。

続きを見る

目次

はじめに

「銀行の金利、低すぎない…?」 「仮想通貨を買ったはいいけど、ただ保有しているだけじゃもったいないな…」

もしあなたがそう感じているなら、DeFi(分散型金融)のレンディングは、あなたの資産を効率的に増やすための強力な選択肢となるかもしれません。

DeFiレンディングとは、一言で言えば**「仮想通貨を貸し出して金利(利息)を得る」**仕組みのこと。仲介役の銀行や金融機関を介さず、ブロックチェーン上のプログラム(スマートコントラクト)を通じて、世界中の人々と直接お金の貸し借りができます。

その結果、銀行預金とは比較にならないほどの高い金利(APY: 年間利回り)が期待できるのです。

この記事では、DeFiの世界に初めて足を踏み入れる方でも安心して始められるよう、DeFiレンディングの仕組みから、具体的な始め方、そして2025年におすすめのプラットフォームまで、6000字を超えるボリュームで徹底的に解説します。

この記事を読み終える頃には、あなたは「眠っている仮想通貨を働かせる」ための具体的な知識と自信を手にしているはずです。さあ、未来の金融の扉を一緒に開けてみましょう!

第1章: DeFiレンディングとは?眠っている仮想通貨を働かせる魔法

まず、DeFiレンディングがどのようなもので、なぜ高い金利が生まれるのか、その基本的な仕組みから理解を深めていきましょう。

DeFiレンディングの基本的な仕組み

DeFiレンディングの仕組みは、実はとてもシンプルです。基本登場人物は「お金を貸したい人(あなた)」と「お金を借りたい人」、そしてその二人を繋ぐ「プラットフォーム」の3者です。

これを図で表すと以下のようになります。

graph TD;

A[👨💻 貸し手 <br> あなた] -- "1 . 仮想通貨を預ける" --> B{💰 DeFiレンディングプラットフォーム <br> スマートコントラクト};

C[👩💼 借り手] -- "3 . 別の仮想通貨を担保に <br> 仮想通貨を借りる" --> B;

B -- "2 . 利息を支払う" --> A;

B -- "4 . 借りた仮想通貨を返す+利息" --> C;

- **貸し手(あなた)は、自分が保有する仮想通貨(例: イーサリアムやステーブルコイン)をDeFiレンディングプラットフォームに預け入れます。これを「Supply(サプライ)」や「Lend(レンド)」**と呼びます。

- 借り手は、自分が保有する別の仮想通貨を担保としてプラットフォームに預け入れ、あなたが預けた仮想通貨を借ります。

- 借り手は、借りた仮想通貨に対して金利をプラットフォームに支払います。

- プラットフォームは、その金利の一部を手数料として受け取り、残りを貸し手(あなた)に利息として分配します。

この一連の流れは、すべてスマートコントラクトというブロックチェーン上のプログラムによって自動的に実行されます。銀行のような中央管理者が存在しないため、**P2P(ピアツーピア)**で直接的な金融取引が実現するのです。これが「分散型金融(DeFi)」と呼ばれる所以です。

なぜ高い金利が実現できるのか?

では、なぜDeFiレンディングは銀行預金よりもはるかに高い金利を提供できるのでしょうか?主な理由は2つあります。

- 高い需要: 仮想通貨の世界では、短期的なトレーディング(レバレッジ取引)や、新たなDeFiプロジェクトへの投資(イールドファーミング)など、資金を借りたいという強い需要が存在します。借り手は高い金利を支払ってでも資金を調達したいと考えており、その需要が貸し手への高いリターンとなって還元されます。

- 徹底したコスト削減: 従来の銀行は、店舗や人件費、巨大なシステム維持費など、多くのコストを抱えています。これらのコストは、預金者への金利を低く抑える要因の一つです。一方、DeFiはスマートコントラクトによって運営が自動化されているため、これらの間接的なコストがほとんどかかりません。削減されたコストが、そのままユーザー(貸し手)の金利に上乗せされるのです。

知っておくべきメリットとデメリット(リスク)

高いリターンが期待できる一方で、DeFiレンディングには特有のリスクも存在します。メリットとデメリットを正しく理解し、許容できる範囲で投資することが重要です。

| メリット 👍 | デメリット 👎 |

| 高い金利(APY) が期待できる | スマートコントラクトのリスク(バグや脆弱性を突かれる可能性) |

| 銀行のような審査が不要で、誰でも利用できる | 価格変動リスク(預けた仮想通貨の価値が下落する可能性) |

| 透明性が高い(取引はすべてブロックチェーン上で公開) | ハッキング・不正流出のリスク(プラットフォームが攻撃される可能性) |

| いつでも引き出し可能(多くのプラットフォームでロック期間なし) | **ガス代(手数料)**が高騰することがある(特にイーサリアム) |

| グローバルな市場にアクセスできる | 自己責任の世界(問題発生時に補償がない場合が多い) |

特に、スマートコントラクトのリスクとハッキングのリスクはDeFiならではのものです。信頼できる、実績のあるプラットフォームを選ぶことが、リスクを軽減する上で最も重要なポイントとなります。

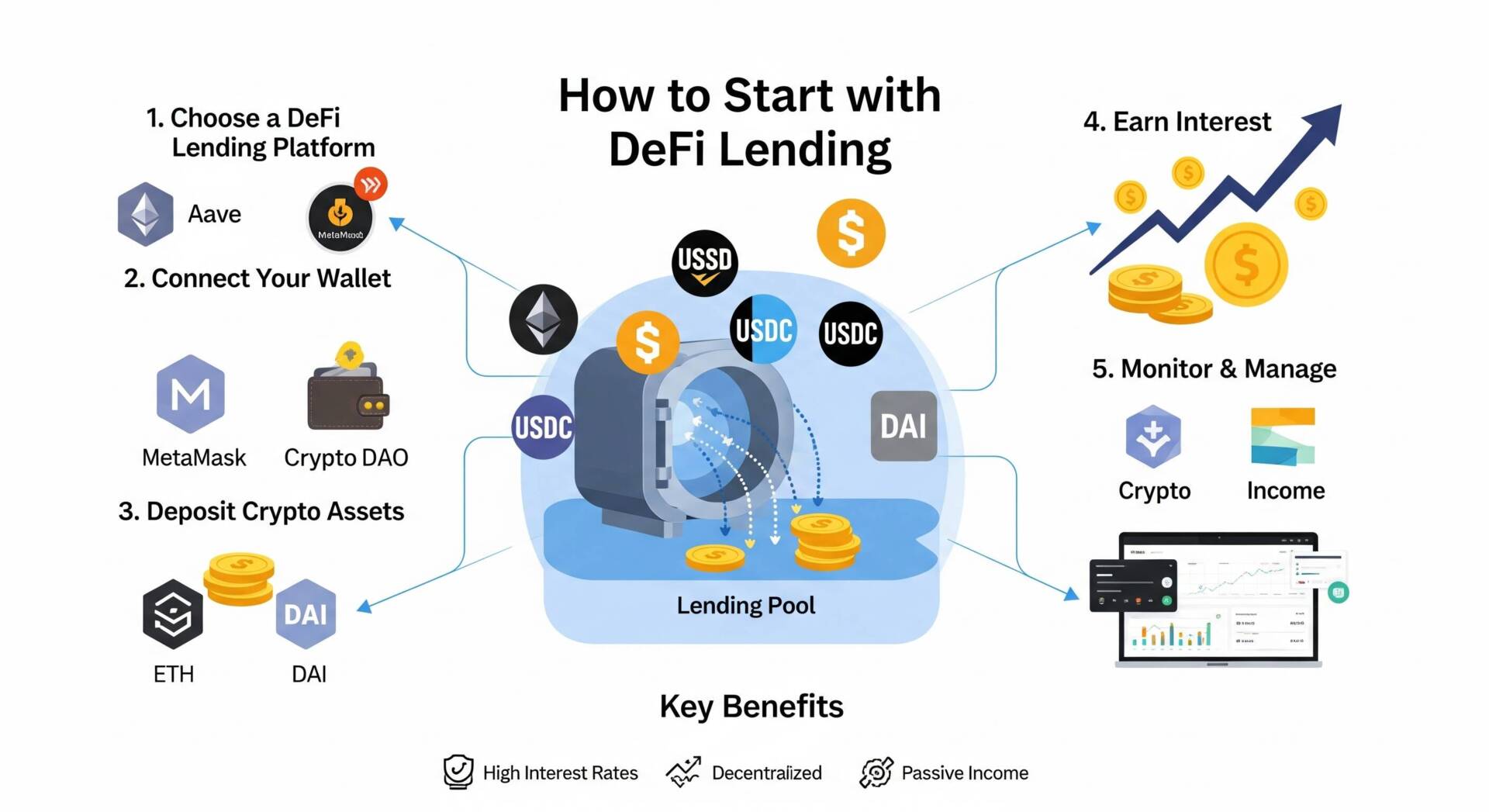

第2章: 【5ステップで完了】DeFiレンディングの始め方・やり方

理論を学んだところで、いよいよ実践です。ここでは、DeFiレンディングを始めるための具体的な手順を、5つのステップに分けて分かりやすく解説します。

全体像は以下のフローチャートの通りです。一つずつ着実に進めていきましょう。

graph TD;

subgraph "準備フェーズ"

A(STEP 1: 仮想通貨取引所で<br>軍資金を準備する) --> B(STEP 2: 仮想通貨の財布<br>「ウォレット」を作成する);

B --> C(STEP 3: 取引所からウォレットへ<br>仮想通貨を送金する);

end

subgraph "実践フェーズ"

C --> D(STEP 4: DeFiプラットフォームに<br>ウォレットを接続する);

D --> E(STEP 5: 仮想通貨を預けて<br>金利生活をスタート!);

end

STEP 1: 仮想通貨取引所で軍資金を準備する

DeFiを始めるには、まず元手となる仮想通貨が必要です。日本の仮想通貨取引所で口座を開設し、日本円で仮想通貨を購入しましょう。

- おすすめの仮想通貨:イーサリアム(ETH)

- 多くのDeFiプラットフォームはイーサリアムのブロックチェーン上で作られており、ETHが基軸通貨として使われることが多いため、最初に購入する通貨として最適です。

- おすすめの国内取引所:

- Coincheck: アプリが使いやすく、初心者にも直感的で分かりやすい。

- bitFlyer: 長年の実績と強固なセキュリティに定評がある。

まだ口座をお持ちでない方は、まずは口座開設から始めましょう。本人確認手続きを含め、数日で取引を開始できます。

STEP 2: 仮想通貨の財布「ウォレット」を作成する

次に、購入した仮想通貨を保管し、DeFiサービスに接続するための「お財布」=ウォレットを作成します。

- おすすめのウォレット:MetaMask (メタマスク)

- 最もポピュラーなブラウザ拡張機能型のウォレットで、ほとんどのDeFiプラットフォームに対応しています。PCのブラウザ(Chrome, Firefoxなど)やスマホアプリで利用できます。

⚠️ 超重要:シークレットリカバリーフレーズの管理 MetaMask作成時に表示される**12個の英単語(シークレットリカバリーフレーズ)**は、あなたのウォレットを復元するための唯一の鍵です。

- 絶対にデジタルデータ(PCのメモ帳、スクリーンショット、メールなど)で保管しないでください。

- 必ず紙に書き写し、誰にも見られない安全な場所に保管してください。

- これを失うと、資産を永久に失います。また、他人に知られると資産を盗まれてしまいます。

STEP 3: 取引所からウォレットへ仮想通貨を送金する

軍資金(ETH)と財布(MetaMask)の準備ができたら、取引所からMetaMaskへETHを送金します。

- MetaMaskを開き、アカウント名の下に表示される「0x...」から始まるアドレスをコピーします。これがあなたのウォレットの住所です。

- 利用している仮想通貨取引所の「暗号資産の送金」メニューを開きます。

- 送金する通貨として「ETH」を選択します。

- 宛先(送付先アドレス)の欄に、先ほどコピーしたMetaMaskのアドレスを貼り付けます。

- 送金したい数量を入力し、手続きを完了します。

注意点:

- **アドレスの入力ミスは厳禁です。**間違ったアドレスに送金すると、資産は二度と戻ってきません。必ずコピー&ペーストし、最初の数文字と最後の数文字が一致しているか確認しましょう。

- 送金には**ネットワーク手数料(ガス代)**がかかります。

数分から数十分後、MetaMaskにETHが着金すれば、DeFiの世界への準備は完了です!

STEP 4: DeFiレンディングプラットフォームにウォレットを接続する

いよいよDeFiプラットフォームにアクセスします。ここでは例として、後ほど詳しく紹介する王道プラットフォーム**「Aave (アーベ)」**を使ってみましょう。

- Aaveの公式サイトにアクセスします。

- 画面右上にある「Connect Wallet」や「Launch App」といったボタンをクリックします。

- ウォレットの選択肢が表示されるので、「MetaMask」を選択します。

- MetaMaskが自動的に起動するので、接続を許可するアカウントを選択し、「次へ」「接続」とクリックしていきます。

画面右上にあなたのウォレットアドレスが表示されれば、接続は成功です。

STEP 5: 仮想通貨を預けて金利生活をスタート!

接続が完了したら、あとは仮想通貨を預けるだけです。

- Aaveのダッシュボード(市場一覧)から、預け入れたい仮想通貨(ここではETH)を探します。

- ETHの欄にある「Supply」ボタンをクリックします。

- 預け入れたい数量を入力し、「Supply ETH」をクリックします。

- MetaMaskが起動し、トランザクション(取引)の承認を求められます。内容(ガス代など)を確認し、「確認」ボタンをクリックします。

- ブロックチェーン上で取引が処理されるのを少し待ちます。

これで、あなたのETHはAaveの流動性プールに預け入れられ、その瞬間から金利が発生し始めます! ダッシュボードの「Your Supplies」欄で、預けた資産と、リアルタイムで増えていく利息を確認できます。

おめでとうございます!これであなたもDeFiレンダーの仲間入りです。

第3章: 【2025年最新版】プロが選ぶ!おすすめDeFiレンディングプラットフォーム4選

DeFiレンディングの世界には数多くのプラットフォームが存在します。それぞれ特徴や金利、対応するブロックチェーンが異なるため、自分の目的やリスク許容度に合ったものを選ぶことが重要です。

ここでは、数あるプラットフォームの中から、信頼性、実績、使いやすさを考慮して厳選した4つのサービスを、訴求ポイントと共に徹底比較します。

プラットフォーム比較の全体像

まずは、今回ご紹介する4つのプラットフォームの特徴を一覧で見てみましょう。

graph LR

subgraph "【王道・高信頼性】Aave"

A1("対応チェーン: Ethereum, Polygon, Avalancheなどマルチチェーン対応")

A2("特徴: 変動金利・安定金利の選択が可能、フラッシュローン")

A3("こんな人におすすめ: 安全性を最優先したい初心者〜上級者")

end

subgraph "【元祖・シンプル】Compound"

C1("対応チェーン: Ethereumがメイン")

C2("特徴: DeFiレンディングの草分け、シンプルなUI")

C3("こんな人におすすめ: とにかくシンプルな操作で始めたい人")

end

subgraph "【TRONチェーンの雄】JustLend"

J1("対応チェーン: TRON")

J2("特徴: TRON系の通貨(TRX, USDD)に強い、ガス代が格安")

J3("こんな人におすすめ: TRONエコシステムに興味がある人、低コストで試したい人")

end

subgraph "【BNBチェーンの万能選手】Venus Protocol"

V1("対応チェーン: BNB Smart Chain")

V2("特徴: レディング+ステーブルコイン発行、BSC上の最大手")

V3("こんな人におすすめ: BNBチェーンをメインで使っている人、多様な戦略を試したい人")

end

【王道・高信頼性】Aave (アーベ)

訴求ポイント: 「DeFiレンディングを始めるなら、まずはここから。業界最大手という『安心感』を手に入れよう。」

Aaveは、DeFiレンディングの世界における絶対的王者と言っても過言ではありません。預かり資産総額(TVL)は常にトップクラスで、その実績と信頼性は他の追随を許しません。セキュリティ監査にも力を入れており、DeFi初心者からプロの投資家まで、幅広い層に支持されています。

Aaveの強み

- 圧倒的な信頼性と実績: 長年の運営実績と莫大な預かり資産が、その安全性を物語っています。ハッキングなどのリスクを最も重視するなら、第一の選択肢となるでしょう。

- マルチチェーン対応: イーサリアムだけでなく、PolygonやAvalancheといったレイヤー2・サイドチェーンにも対応しています。これにより、ユーザーはイーサリアムの高いガス代を避け、より低コストで取引を行うことが可能です。

- 金利タイプの選択: 借り入れの際に、金利が市場に連動して変わる**「変動金利」と、一定期間金利が固定される「安定金利(Stable Rate)」**を選択できます。これにより、ユーザーは市場の状況に応じて柔軟な戦略を取ることが可能です。

- aToken: 資産を預けると、その証明として「aToken」(例: ETHを預けるとaETH)がウォレットに発行されます。このaTokenは、預けた元本と発生した利息の合計価値と1:1で連動しており、利息がリアルタイムで残高に反映される仕組みになっています。

こんな人におすすめ: ✅ DeFiが初めてで、何よりも安全性を重視したい方 ✅ ガス代を抑えるためにPolygonなどのチェーンも利用したい方 ✅ 長期的に安定して資産を運用したいと考えている方

【元祖・シンプル】Compound (コンパウンド)

訴求ポイント: 「複雑なことは一切なし。DeFiレンディングの『元祖』で、シンプル・イズ・ベストの資産運用を。」

Compoundは、現在のDeFiレンディングの礎を築いた、まさにパイオニア的存在です。ユーザーが資産を供給したり借りたりすると、ガバナンストークンである**「COMP」**が報酬として配布される「流動性マイニング」の仕組みを世に広めました。そのインターフェースは非常に洗練されており、初心者でも迷うことなく操作できます。

Compoundの強み

- 直感的でシンプルなUI: 機能が必要最低限に絞られており、ウェブサイトは非常にクリーンで見やすいデザインです。「Supply」と「Borrow」の2つの主要なアクションが中心で、DeFi初心者でも直感的に操作方法を理解できます。

- 流動性マイニングの元祖: サービスを利用することで、金利収入に加えてCOMPトークンを得られる可能性があります。COMPはCompoundの運営方針を決める投票に参加できる権利を持つトークンで、市場で売却して利益を得ることも可能です。

- 高い信頼性: Aaveと並び、DeFi黎明期から存在するプロトコルとして、長年の安定した稼働実績を誇ります。

- cToken: AaveのaTokenと同様に、Compoundでは資産を預けると**「cToken」**(例: DAIを預けるとcDAI)が発行されます。cTokenの価値は時間と共に上昇し、引き出す際には預けた元本+利息分の元のトークンと交換されます。

こんな人におすすめ: ✅ とにかく簡単な操作でDeFiレンディングを体験してみたい方 ✅ 金利収入だけでなく、COMPトークンの獲得にも興味がある方 ✅ 伝統と実績のあるプラットフォームを好む方

【TRONチェーンの雄】JustLend (ジャストレント)

訴求ポイント: 「イーサリアムだけがDeFiじゃない。TRONチェーンの『高速・格安』な世界で、ストレスフリーな金利生活を。」

イーサリアムのガス代高騰に悩まされているなら、目を向けるべきはTRONブロックチェーンです。JustLendは、そのTRON上で最大のレンディングプラットフォームであり、TRONの創設者であるジャスティン・サン氏が主導するエコシステムの中核を担っています。

JustLendの強み

- 圧倒的に安い手数料(ガス代): JustLendの最大の魅力は、その取引コストの安さです。イーサリアムでは数千円かかることもあるトランザクションが、TRONチェーン上では数円〜数十円で実行できます。これにより、少額からでも気軽にレンディングを試すことができます。

- TRONエコシステムとの連携: TRONのネイティブトークンであるTRXや、分散型ステーブルコインUSDDなどを高い利回りで運用できるのが特徴です。TRON系の通貨を保有しているユーザーにとっては最適なプラットフォームと言えるでしょう。

- 高速なトランザクション: TRONチェーンは処理速度が速いため、取引の承認がストレスなくスピーディーに行われます。

こんな人におすすめ: ✅ とにかく手数料を安く抑えたい方、少額で試したい方 ✅ TRXやUSDDといったTRON系の通貨を保有している方 ✅ イーサリアム以外のブロックチェーンエコシステムに興味がある方

【BNBチェーンの万能選手】Venus Protocol (ヴィーナス)

訴求ポイント: 「貸すだけじゃない。『借りる』『創る』もこの一つで。BNBチェーンの金融ハブで、資産運用の可能性を広げよう。」

Venus Protocolは、世界最大の仮想通貨取引所Binanceが主導する**BNB Smart Chain (BSC)**上で稼働する、分散型マネーマーケットです。Compoundと、後述するMakerDAO(ステーブルコイン発行プロトコル)のフォーク(コードを基に開発)であり、両者の良いところを併せ持っています。

Venus Protocolの強み

- レンディング+ステーブルコイン発行: Venusのユニークな点は、仮想通貨を貸し借りできるだけでなく、預けた資産を担保に独自のステーブルコイン**「VAI」を発行(Mint)**できることです。これにより、ユーザーは資産を売却することなく、新たな資金(VAI)を生み出し、他の投資に活用するといった高度な戦略が可能になります。

- BNBチェーンの流動性: BNBチェーンは非常に活発なエコシステムであり、Venusはその中心的なDeFiプラットフォームとして豊富な流動性を誇ります。BNBやBUSD、CAKEなど、BNBチェーン上の主要なトークンを効率的に運用できます。

- 低コスト・高速: BNBチェーンもイーサリアムに比べてガス代が安く、取引速度が速いというメリットがあります。

こんな人におすすめ: ✅ BNBチェーン上の資産を有効活用したい方 ✅ レバレッジをかけた運用など、より高度なDeFi戦略に挑戦したい方 ✅ レディングだけでなく、ステーブルコインの発行にも興味がある方

第4章: DeFiレンディングで利益を最大化する応用戦略と注意点

基本的な始め方をマスターしたら、次はより効率的に利益を上げるための応用戦略と、注意すべき点について学びましょう。

複数のプラットフォームを使い分けるポートフォリオ戦略

一つのプラットフォームに全資産を集中させるのは、リスク管理の観点から得策ではありません。万が一そのプラットフォームがハッキングされた場合、すべての資産を失う可能性があるからです。

- Aaveのような信頼性の高いプラットフォームに資産の大部分を置きつつ、

- より高い金利を提供する新興のプラットフォームや、JustLendのような別チェーンのプラットフォームに一部を分散させる

といったポートフォリオ戦略を組むことで、リスクを分散しながら全体のリターン向上を目指せます。

ステーブルコインレンディングで価格変動リスクを抑える

ETHやBTCのような仮想通貨は、価格変動が激しいというリスクがあります。預けている間に価格が暴落すれば、金利で得た利益が吹き飛んでしまうかもしれません。

そのリスクを避けたい安定志向の方におすすめなのが、ステーブルコインのレンディングです。

- ステーブルコインとは?

- 米ドルなどの法定通貨と価格が1:1で連動するように設計された仮想通貨です。(例: USDC, USDT, DAI)

ステーブルコインは価格が安定しているため、価格変動リスクをほぼゼロに抑えながら、銀行預金よりはるかに高い**年利数%〜十数%**の金利を安定して得ることが可能です。これはDeFiレンディングにおける非常に人気のある運用手法です。

ガス代を節約するコツ(L2チェーンの活用)

イーサリアム上でDeFiを利用する際の最大のネックは、**ガス代(手数料)**です。ネットワークが混雑していると、一度の取引に数千円以上のガス代がかかることも珍しくありません。

この問題を解決するのが、PolygonやArbitrum、Optimismといったレイヤー2(L2)スケーリングソリューションです。これらはイーサリアムのセキュリティを利用しつつ、取引をオフチェーン(イーサリアム本体の外)で高速・低コストに処理する技術です。

Aaveなどのマルチチェーン対応プラットフォームでは、ネットワークをイーサリアムからPolygonに切り替えるだけで、ガス代を劇的に節約できます。少額で運用するなら、L2チェーンの活用は必須と言えるでしょう。

税金に関する注意点

DeFiレンディングで得た利益(金利)は、日本の税法上、**「雑所得」**として扱われ、課税対象となります。

- 課税のタイミング: 利息を受け取った時点(多くのプラットフォームではブロックが生成されるたびにリアルタイムで発生)で、その時点の時価(日本円換算額)で利益が認識されます。

- 確定申告: 給与所得者で雑所得が年間20万円を超える場合など、一定の条件に該当する方は確定申告が必要です。

DeFiの税務計算は非常に複雑になりがちです。取引履歴はすべて記録し、必要であれば税理士などの専門家に相談することをおすすめします。

まとめ: 小さな一歩が、未来の資産を大きく変える

今回は、DeFiレンディングの仕組みから具体的な始め方、そしてプロが選ぶおすすめのプラットフォームまで、包括的に解説しました。

DeFiレンディングは、従来の金融システムの常識を覆す、非常にパワフルな資産運用ツールです。銀行に預けていてもほとんど増えない資産を、ブロックチェーンの上で働かせ、新たな収益を生み出す可能性を秘めています。

sequenceDiagram

participant You as あなた

participant Bank as 従来の銀行

participant DeFi

You->>Bank: 預金

Note right of Bank: 低金利 (ほぼ増えない)

You->>DeFi: 仮想通貨をLend (貸付)

loop リアルタイム

DeFi-->>You: 高い金利が発生

end

Note right of DeFi: 資産が自律的に増加していく

もちろん、そのリターンの裏にはリスクが伴うことも忘れてはなりません。しかし、そのリスクを正しく理解し、信頼できるプラットフォームを選び、少額から始めることで、安全にその恩恵を享受することは十分に可能です。

この記事を読んで、「なんだか難しそう…」と感じたかもしれません。しかし、実際に手を動かしてみると、意外と簡単であることに気づくはずです。

まずは1万円分のイーサリアムをMetaMaskに送り、AaveでSupplyしてみる。

その小さな一歩が、あなたの金融リテラシーを格段に向上させ、未来の資産形成を大きく変えるきっかけになるかもしれません。自己責任の世界だからこそ、自ら学び、行動する者に、DeFiは大きなチャンスを与えてくれるのです。

さあ、眠っているあなたの仮想通貨を、今すぐ叩き起こしてあげましょう。

-

-

DeFi学習20ステップ目次

DeFi(分散型金融)の基本から応用までを20ステップで完全解説!ウォレット作成、DEXでの取引、レンディング、イールドファーミング、リスク管理まで、初心者でも着実に知識を習得し、未来の金融テクノロジーを実践的に学べるロードマップです。

続きを見る